Die Vergangenheit hat gezeigt, dass es sinnvoll sein kann, bei Aktieninvestments nicht immer Kurs zu halten, sondern je nach Konjunkturphase eine andere Richtung einzuschlagen. Genau darauf basiert die European Sector Rotation Strategy von UniCredit. Bisher mit Erfolg! Über einen neuen Publikumsfonds der Gesellschaft Amundi können Anleger an der Wertentwicklung dieser Strategie teilhaben.

Die Börse ist keine Einbahnstraße, genauso wenig wie die Konjunktur. Es gibt Aufschwung- und Abschwungphasen. Ändern lässt sich an solchen Umschwüngen leider nichts. Aber mit einer Strategie, die sich an sich verändernde Rahmenbedingungen automatisch anpasst – also sozusagen rechtzeitig die Spur wechselt –, lässt sich wenigstens sicherstellen, dass Investitionen im Einklang mit der Konjunktur beziehungsweise der Aktienmarktstimmung erfolgen. Besonders bewährt hat sich hierbei ein Konzept, das von den Anlageprofis der UniCredit vor einigen Jahren entwickelt und mit großem Erfolg in der Praxis getestet wurde.

Sektoren reagieren unterschiedlich

„Unsere European Sector Rotation Strategy basiert auf der Annahme, dass sich bestimmte Branchen je nach Konjunkturphase besser beziehungsweise schlechter entwickeln als der Gesamtmarkt“, weiß UniCredit-Aktienstratege Christian Stocker, der für das Konzept mitverantwortlich ist. Darüber hinaus wird bei der Strategie das Momentum an den Aktienmärkten als Teilallokation „positives Feedbacksignal“ berücksichtigt. Dazu später mehr.

Auf der einen Seite, so Stocker, gebe es Sektoren, die stark von der Wirtschaft abhängen, die sogenannten Zykliker. Solche Branchen würden in wirtschaftlichen Schwächephasen in der Regel stärker verlieren als der Gesamtmarkt, während sie von einem sich anbahnenden Wirtschaftsaufschwung überdurchschnittlich profitieren. Auf der anderen Seite gibt es defensive Titel, die selbst bei schwächerer Konjunktur noch einen vergleichsweise stabilen Gewinntrend aufweisen. „Aktien aus defensiven Sektoren leiden daher für gewöhnlich weniger stark unter einer konjunkturellen Eintrübung, zeigen im Vergleich zu den Zyklikern aber auch weniger Dynamik nach oben, wenn die Wirtschaft wieder anzieht“, so Stocker.

Zyklischer und defensiver KorbDen Ausgangspunkt der Strategie bildet der europäische Leitindex STOXX® Europe 600. Aus dessen Anlageuniversum wurden in einem ersten Schritt diejenigen zehn Sektoren identifiziert, die die größte Konjunktursensitivität aufweisen. Dazu wurden historische Entwicklungen in Aufschwung- und Abschwungphasen untersucht. In einem zweiten Schritt wurden die fünf Branchen, die in Aufschwungphasen die höchste kumulierte Wertentwicklung aufweisen, in einem zyklischen Sektorkorb zusammengefasst. Die fünf Branchen, die in Abschwungphasen die beste Wertentwicklung verbuchten, wurden dem defensiven Korb zugeordnet (detaillierte Zusammensetzung siehe unten). Befindet sich die Wirtschaft in einer Aufschwungphase, wird in das zyklische Portfolio investiert. In Abschwungphasen ist dagegen der defensive Sektorkorb die richtige Wahl.

Wendepunkte erkennen

Für den Erfolg der Strategie ist es von größter Bedeutung, konjunkturelle Wendepunkte frühzeitig und verlässlich zu erkennen. Das Sector-Rotation-Modell der UniCredit greift dabei auf die ifo-Geschäftserwartungen zurück. Diese stellen eine Subkomponente im viel beachteten ifo Geschäftsklimaindex dar und sind ein sehr aussagekräftiger Indikator zur Konjunkturentwicklung. Ein beginnender Aufwärtstrend ist dann gegeben, wenn die ifo-Geschäftserwartungen mindestens dreimal in Folge um insgesamt zwei oder mehr Indexpunkte gestiegen sind. Ein beginnender Abwärtstrend wird dann angenommen, wenn die ifo-Geschäftserwartungen mindestens dreimal in Folge um insgesamt zwei oder mehr Indexpunkte zurückgegangen sind. Sollte kein Wendepunkt identifiziert werden, so bleibt die Teilallokation „Konjunkturzyklus“ unverändert.

Momentum beachten

Wie bereits erwähnt, stellt das Kriterium „Konjunkturzyklus“ nur einen Teil der Gesamtallokation dar. Die andere Komponente ist das „positive Feedbacksignal“. Beide Teile gehen zu jeweils 50 Prozent in die Allokation ein. Was steckt dahinter? „Um möglichst optimale Ergebnisse zu erzielen“, sagt Aktienstratege Stocker, „soll die Strategie nicht nur flexibel auf Signale seitens der Konjunktur reagieren, sondern darüber hinaus auch die Entwicklung an den Aktienmärkten miteinbeziehen.“ Dazu wird jeden Monat die durchschnittliche Wertentwicklung des zyklischen Korbs, des defensiven Korbs und des STOXX® Europe 600 Index (neutraler Korb) festgestellt und diese miteinander verglichen. Die Komponente mit der besten durchschnittlichen Wertentwicklung in den vorangegangenen drei Monaten stellt die Teilallokation „positives Feedbacksignal“ dar.

Neuer Publikumfonds

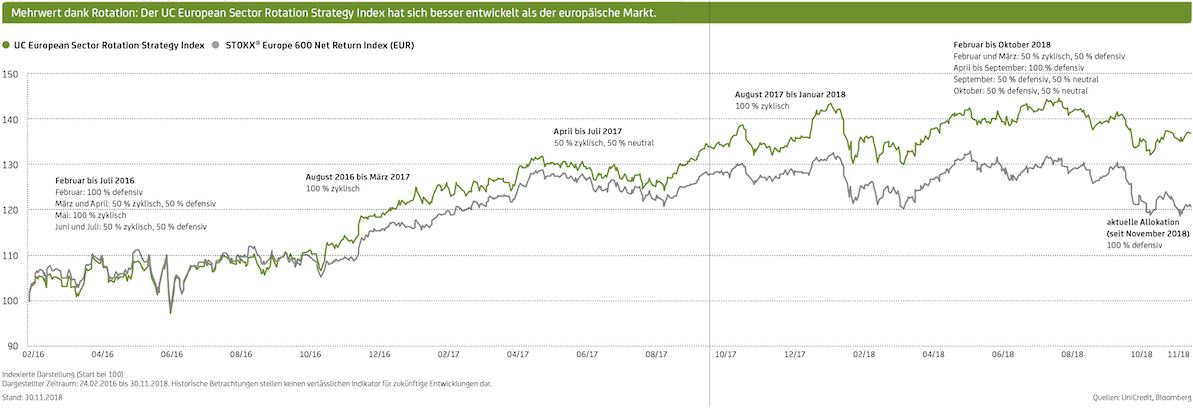

Die gute Nachricht für Anleger ist, dass sie an der Rotationsstrategie seit Kurzem auch über den Publikumsfonds Amundi European Sector Rotation Fund teilnehmen können (siehe unten). Die Fondsgesellschaft Amundi ist einer der weltweit größten und renommiertesten Vermögensverwalter mit Hauptsitz in Paris. Übrigens: Aktuell ist die European Sector Rotation Strategy zu 100 Prozent auf „Defensiv“ geschaltet, was sich in dem unsicheren Konjunktur- und Marktumfeld als angemessen erweisen könnte. Auch die bisherige Wertentwicklung des für die Umsetzung der Strategie aufgelegten UC European Sector Rotation Strategy Index zeigt, dass der Ansatz über das Potenzial verfügt, dem Anleger einen Mehrwert zu generieren. Zu beachten ist: Historische Betrachtungen und Prognosen stellen keinen verlässlichen Indikator für zukünftige Entwicklungen dar.

Amundi European Sector Rotation Fund

| ISIN | FR0013356094/A2N75U |

| Fondstyp | Europäischer Aktienfonds |

| Fondsgesellschaft (KAG) | Amundi Asset Management |

| Anteilsklasse | P |

| Fondswährung | EUR |

| Auflagedatum | 18.01.2019 |

| Gewinnverwendung | ausschüttend |

| Erstanteilwert | EUR 100,– |

| Erstausgabepreis | EUR 103,– |

| Ausgabeaufschlag | 3 % |

| Verwaltungsvergütung | 1,15 % p.a. |

| (Die Fondsgesellschaft zahlt eine Bestandsprovision von 0,75 % p. a. – dies entspricht 65 % der Verwaltungsvergütung – an die UniCredit Bank AG.) | |

| Zeichnungsfrist | bis 17.01.2019* |

* vorbehaltlich einer vorzeitigen Schließung

Stand: 30.11.2018

Quellen: Amundi, UniCredit

Weitere Informationen zum Produkt finden Sie hier >

Dies ist eine Werbemitteilung. Bitte beachten Sie die wichtigen Hinweise und den Haftungsausschluss. (http://blog.onemarkets.de/wichtige-hinweise-haftungsausschluss/)

Dieser Beitrag erschien zuerst im onemarkets Magazin (HypoVereinsbank - UniCredit Bank AG)