BofA-Umfrage: Institutionelle Anleger kaufen wieder – Ist die Crash-Stimmung endlich vorbei?

Laut der monatlichen Umfrage der Bank of Amercia (BofA) investieren institutionelle Anleger wieder Geld in Aktien und Anleihen. Ist die extreme Bärenstimmung jetzt endlich vorbei?

Laut der jüngsten Umfrage der Bank of America unter 281 Fondsmanagern weltweit sind die institutionellen Anleger wieder etwas positiver gestimmt, was die globalen Wachstumsaussichten für das nächste Jahr betrifft. Sie setzen insbesondere auf eine stärkere chinesische Wirtschaft.

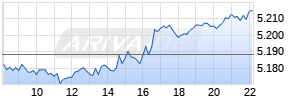

Der Stimmungsumschwung spiegelte sich zunächst auch an den Märkten wider. Der europäische STOXX 600 erreichte am Dienstag ein Sechsmonatshoch, während der Nasdaq und der S&P 500 Anfang der vergangenen Woche um die Drei-Monats-Höchststände gehandelt wurden.

Im Verlauf der Woche warnten Zentralbanken jedoch, darunter die Federal Reserve und die Europäische Zentralbank (EZB), dass weitere Zinserhöhungen erforderlich sein werden, um die Inflation einzudämmen. Die EZB schlug dabei einen besonders hawkischen Ton an. Die Märkte crashten in der Folge.

Obwohl die makroökonomische Stimmung nach wie vor pessimistisch ist, sank die Zahl der Institutionellen, die für 2023 eine schwächere Wirtschaft erwarten, von 73 Prozent im vergangenen Monat auf 69 Prozent. Etwa drei Viertel der Teilnehmer erwarten ein stärkeres Wachstum in China, wenn die strikten Null-Covid-Beschränkungen nachlassen. Das ist laut Bloomberg der positivste Ausblick seit Mai 2021.

Auch die Inflationssorgen lassen nach. Rekordverdächtige 90 Prozent der Befragten erwarten in den kommenden zwölf Monaten niedrigere Preise, so die Strategen um Michael Hartnett. Die Aussichten für die Unternehmensgewinne bleiben jedoch düster: 91 Prozent erwarten eine Verschlechterung des Gewinnwachstums im Jahr 2023.

Aus diesem Grund stehen Großinvestoren Anleihen positiver gegenüber als Aktien. Die relative Positionierung von Aktien gegenüber Anleihen ist bereits auf dem niedrigsten Stand seit 2009. Etwa 27 Prozent der Umfrageteilnehmer gaben an, dass Staatsanleihen im kommenden Jahr die beste Wertentwicklung erzielen werden, gefolgt von Aktien mit 25 Prozent.

Für das Jahr 2023 erwarten die Marktteilnehmer eine schwierige erste Jahreshälfte für Aktien, gefolgt von einem Aufschwung in der zweiten Jahreshälfte.

ARIVA.DE Börsen-Geflüster

Kurse

|

|

Die BofA-Umfrage ergab auch, dass eine anhaltend hohe Inflation und eine tiefe globale Rezession als die größten Risiken für das nächste Jahr angesehen werden. Zu den weiteren Bedenken gehören aggressivere Zentralbanken und eine Verschlechterung der geopolitischen Lage.

Mehr als die Hälfte der Befragten erwartet, dass der US-Dollar im kommenden Jahr am stärksten abwerten wird. Der Bargeldanteil sinkt von 6,2 auf 5,9 Prozent. Anleger sind im Vergleich zu zyklischen Konsumgütern am stärksten in Aktien des Gesundheitswesens übergewichtet.

Rezession, Sell-Off, Schwarze Schwäne – das hochvolatile Jahr 2022 neigt sich dem Ende. Folgt nun eine Jahrhundert-Rezession oder könnte es doch noch zu einem Bullen-Markt kommen? Egal wie: Sichern Sie sich jetzt Stefan Klotters Jahresausblick inklusive Crash-Strategie im kostenlosen Report. Hier mehr erfahren!

Autorin: Gina Moesing, wallstreet:online Zentralredaktion

Mehr Nachrichten zum S&P 500 kostenlos abonnieren

(Mit der Bestellung akzeptierst du die Datenschutzhinweise)

Hinweis: ARIVA.DE veröffentlicht in dieser Rubrik Analysen, Kolumnen und Nachrichten aus verschiedenen Quellen. Die ARIVA.DE AG ist nicht verantwortlich für Inhalte, die erkennbar von Dritten in den „News“-Bereich dieser Webseite eingestellt worden sind, und macht sich diese nicht zu Eigen. Diese Inhalte sind insbesondere durch eine entsprechende „von“-Kennzeichnung unterhalb der Artikelüberschrift und/oder durch den Link „Um den vollständigen Artikel zu lesen, klicken Sie bitte hier.“ erkennbar; verantwortlich für diese Inhalte ist allein der genannte Dritte.