Sika kauft französischen Mörtelhersteller - Absage an BASF-Bauchemie

BAAR (dpa-AFX) - Der Bauchemikalienhersteller Sika

Den Happen Parex gilt es erst einmal zu verdauen. "Ja, jetzt gibt es wohl eine Pause bei großen Deals", erklärte Konzernchef Paul Schuler in einer Medien- und Analystenkonferenz. Schuler erteilte daher den Spekulationen, Sika könnte sich auch das Bauchemiegeschäft des Mitbewerbers BASF

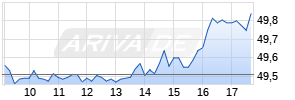

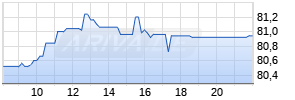

Die Aktie von Sika verlor zwischenzeitlich mehr als 3 Prozent, am späten Vormittag lag das Minus noch bei 2,7 Prozent. Die Papiere von BASF rutschten nach Anfangsgewinnen ins Minus, nachdem die Absage bekannt wurde.

Parex befindet sich derzeit im Besitz des Finanzinvestors CVC Capital Partners. Im Jahr 2018 erzielte die Gesellschaft, die über 74 Fabriken in 23 Ländern verfügt, einen Umsatz von umgerechnet rund 1,2 Milliarden Franken. Mit einem operativen Gewinn EBITDA von rund 195 Millionen Franken erwirtschafte Parex "attraktive" Margen von 16 Prozent, teilte Sika weiter mit. Mit der Übernahme würde das sehr profitable Mörtelgeschäft bei Sika um mehr als das Doppelte wachsen

Das Mörtelgeschäft zählt laut Sika zu den Kerntechnologien des Konzerns. Mit der Übernahme wachse Sika in diesem Bereich um mehr als das Doppelte auf rund 2,3 Milliarden Franken. Insgesamt erreiche die Sika-Gruppe mit dieser Akquisition einen Umsatz von rund acht Milliarden Franken. Die Synergieeffekte werden Sika zufolge auf 80 bis 100 Millionen Franken pro Jahr veranschlagt.

Die Übernahme erfolge gestaffelt, hieß es weiter. Der Abschluss der Transaktion werde vorbehaltlich der Zustimmung des Betriebsrates im französischen Konsultationsverfahren sowie der üblichen Behördengenehmigungen im zweiten beziehungsweise im dritten Quartal 2019 erfolgen.

Bis vor wenigen Monaten noch steckte Sika in einem Abwehrkampf gegen den Verkauf nach Frankreich. Im Mai beendeten Sika, die Familienholding Schenker-Winkler (SWH) und Saint Gobain ihren langjährigen Streit um die Kontrolle des Unternehmens. Seither ist der französische Konkurrent mit 10 Prozent an Sika beteiligt./ra/tt/AWP/nas

ARIVA.DE Börsen-Geflüster

Weiter aufwärts?

| Kurzfristig positionieren in BASF | ||

|

HS54Y6

| Ask: 0,57 | Hebel: 20,42 |

| mit starkem Hebel |

Zum Produkt

| |

|

HS2QJ2

| Ask: 9,71 | Hebel: 7,52 |

| mit moderatem Hebel |

Zum Produkt

| |

Kurse

|

|

|

Mehr Nachrichten zur BASF Aktie kostenlos abonnieren

(Mit der Bestellung akzeptierst du die Datenschutzhinweise)

Hinweis: ARIVA.DE veröffentlicht in dieser Rubrik Analysen, Kolumnen und Nachrichten aus verschiedenen Quellen. Die ARIVA.DE AG ist nicht verantwortlich für Inhalte, die erkennbar von Dritten in den „News“-Bereich dieser Webseite eingestellt worden sind, und macht sich diese nicht zu Eigen. Diese Inhalte sind insbesondere durch eine entsprechende „von“-Kennzeichnung unterhalb der Artikelüberschrift und/oder durch den Link „Um den vollständigen Artikel zu lesen, klicken Sie bitte hier.“ erkennbar; verantwortlich für diese Inhalte ist allein der genannte Dritte.