Der große chinesische Wachstumstempel zeigt Risse

In China hielten die Stimmungserholungen der Industrie und bei Dienstleistern nicht lange an.

Angesichts der Probleme im Immobiliensektor und der Lockdown-Maßnahmen wird Peking sein offizielles Wachstumsziel von 5,5 Prozent für 2022 klar verfehlen. Um den Abschwung zu dämpfen, verbilligte die chinesische Notenbank überraschend die Liquiditätsversorgung für Banken. Zudem deutet die KP weitere fiskalische Maßnahmen zur Konjunkturstabilisierung an. Doch wird ohne Aufgabe der fast schon ideologisch betriebenen Null-Covid-Strategie kein nachhaltiger konjunktureller Befreiungsschlag stattfinden.

Grafik 1: Offizielle Einkaufsmanagerindices Verarbeitendes und Dienstleistungsgewerbe China

Die beabsichtigte sanfte Landung der US-Konjunktur wird etwas weniger sanft ablaufen

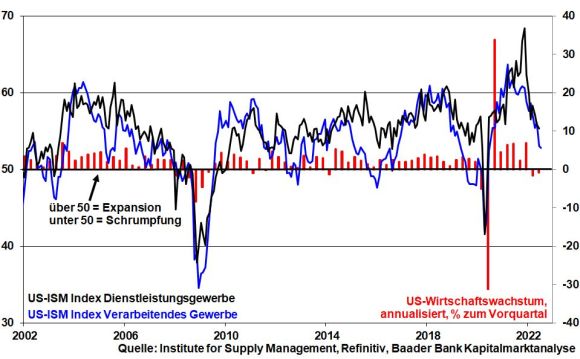

Amerika befindet sich nach zwei Quartalen der Wirtschaftsschrumpfung zumindest „technisch“ in der Rezession. Zwar bleibt das Bild einer konsumseitig noch robusten US-Wirtschaft wegen des bemerkenswert soliden Arbeitsmarkts intakt, so dass es im III. Quartal zu einer Zwischenerholung kommt. Doch die wie ein Stein fallende Stimmung in der Industrie und bei Dienstleistern spricht nachfolgend für eine Konjunktureintrübung im Winter.

Grafik 2: ISM Index Verarbeitendes und Dienstleistungsgewerbe und Wirtschaftswachstum USA

Nicht zuletzt hinterlässt der massive Anstieg der Durchschnittszinsen 30-jähriger Hypotheken Bremsspuren auf dem Immobilienmarkt, dem binnenwirtschaftlich hohe Bedeutung zukommt.

Grafik 3: US-Durchschnittszins einer 30-jährigen Hypothek sowie Baubeginne und -genehmigungen

In Europa und Deutschland potenzieren sich die Probleme

Die größten Sorgenkinder der Weltwirtschaft bleiben aber - laut vom Finanzdatenanbieter Sentix ermittelten Konjunkturerwartungen für die nächsten sechs Monate - die Eurozone und Deutschland. Trotz Stabilisierung auf niedrigem Niveau bewegen sich beide weiter auf Rezessionskurs. Russland nutzt die deutsche Gas-Abhängigkeit gnadenlos aus, um über den Hebel des größten Wirtschaftslands möglichst ganz Europa zu destabilisieren. Verschärft wird die Energiekrise auch noch durch den aktuellen Niedrigwasserstand in Flüssen, die als Transportwege im Sinne der alternativen Kohle-Verstromung unerlässlich sind.

Grafik 4: Sentix Sentiment Konjunkturerwartungen für die nächsten 6 Monate

Zweiteilung der Inflationswelt

Immerhin sorgen die weltweiten Konjunktureintrübungen für Preisentspannung bei Rohstoffen allgemein und nachfolgend ebenso für Entspannung beim Inflationsdruck.

Grafik 5: Rohstoffindex im Vorjahresvergleich

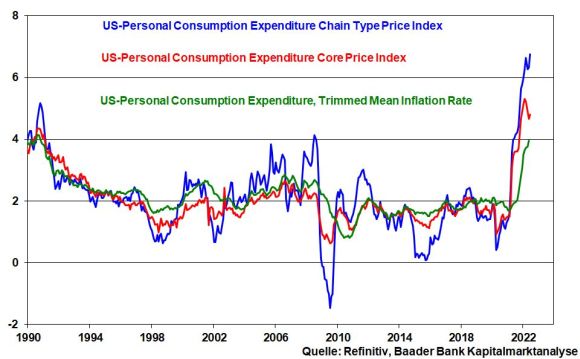

Und so mehren sich in Amerika die Anzeichen für einen im Herbst anstehenden Abstieg vom Inflationsgipfel. Dafür spricht auch, dass der Kostendruck für Vorprodukte aufgrund sich entspannender Lieferketten und damit abnehmendem Preisüberwälzungsdruck der Unternehmen nachgibt.

Grafik 6: ISM Index Verarbeitendes Gewerbe, Subindex bezahlte Preise und US-Produzentenpreisinflation

Allerdings zeigt ein von der Dallas Fed berechnetes alternatives Inflationsmaß (Trimmed Mean Inflation Rate), das die Preissteigerungen in ihrer volkswirtschaftlichen Breite abbildet, im Vergleich zu anderen, bereits abflachenden Inflationskennzahlen noch keine Entspannung. Die Inflationsberuhigung ist eher ein Lauf in schwierigem Gelände, kein Spaziergang im Stadtpark.

Grafik 7: US-Preisdeflator für persönliche Verbrauchsausgaben, Kernrate und Trimmed Mean

Die US-Notenbank wird wieder taubenhafter

Insofern gibt die US-Notenbank zwar keine zinspolitische Entwarnung. Da sie sich jedoch gemäß Protokoll der letzten Fed-Sitzung nun restriktivem Zins-Terrain nähert, zeigt sie sich für weitere Zinsanhebungen immerhin zurückhaltender und macht diese von der jeweiligen Datenlage abhängig.

Insgesamt wird die US-Notenbank die Zinswende nur so umsetzen, wie es Konjunktur und Finanzmärkte vertragen. Ihr ist bewusst, dass eine US-Zinsstrukturkurve, die sich so invers wie zuletzt 2000 präsentiert, kein Einladungsschreiben für üppige, wirtschaftsfördernde Kreditvergaben ist.

Grafik 8: US-Zinsstrukturkurve (10- minus 2-Jahre) und US-Notenbankzins

Daher ist zu erwarten, dass die Fed auf ihrer nächsten Sitzung am 21. September das Zinserhöhungstempo von 75 auf 50 Basispunkte und auf den weiteren Sitzungen im November und Dezember auf 25 Basispunkte drosselt. Da aber selbst dieses Zinsniveau konjunkturell zu restriktiv wirkt, preisen die Finanzmärkte spätestens in der zweiten Jahreshälfte 2023 Zinssenkungen um knapp 0,5 Prozentpunkte ein.

Grafik 9: Markterwartungen Zinserhöhungen bzw. -senkungen der US-Notenbank

In Europa und Deutschland verhindert die unabsehbare Gaskrise, die auch mit einer Stromkrise in enger Beziehung steht, nachgebenden Preisdruck klar. Dennoch muss kein Anleger damit rechnen, dass die EZB eine konsequente Inflationspolitik betreiben wird.

Grafik 10: Erdgas- und Strompreise Deutschland und Produzentenpreisinflation Deutschland

Marktlage - Summertime and the living is easy?

Die Beruhigung der Zinsängste katapultiert die Aktienmärkte in den USA und Europa aus ihren Bärenhöhlen heraus.

Allerdings schlagen sich die weltkonjunkturellen Reibungsverluste in abnehmenden Gewinnerwartungen der Unternehmen für 2023 nieder. Von massiven Gewinneinbrüchen wie während der Corona- oder Weltfinanz-Krise ist zwar nicht auszugehen. Dennoch zwingt das insgesamt schwierige fundamentale Umfeld dazu, auf Branchenebene genauer hinzuschauen.

Grafik 11: Einkaufsmanagerindex Verarbeitendes Gewerbe und Gewinnwachstum weltweit

Mit den rückläufigen Renditen 10-jähriger US-Staatsanleihen rücken Wachstumsaktien wieder in den Anlegerfokus, deren Gewinne jetzt weniger stark abgezinst werden. Sie kommen in den Genuss eines höheren fairen Werts. Zudem verfügen insbesondere viele Tech-Unternehmen über sehr krisenfeste Geschäftsmodelle mit hoher Preissetzungsmacht, die auf der fortschreitenden virtuellen Welt und Digitalisierung basieren. Und so ist die High-Tech-Branche, nachdem sie der Vorläufer des Bärenmarktes war, auch die erste, die sich erholt. Dies erklärt ebenso die aktuell wieder eingeleitete Outperformance von Wachstums- gegenüber Substanzaktien.

Grafik 12: Rendite 10-jähriger US-Staatsanleihen und relative Wertentwicklung Value zu Growth-Aktien

Ein Schlag würde dem High-Tech-Sektor jedoch dann versetzt, wenn es zu einer Annexion Taiwans durch China käme. Die weitere Funktionsfähigkeit der weltweit größten und innovativsten Auftragsfertiger für Halbleiter wäre gefährdet. US-Hersteller wie Apple, AMD, Nvidia, Qualcomm und Intel sind auf die Unternehmen TSMC und UMC regelrecht angewiesen.

Daher versucht Amerika mit diplomatischen und handelspolitischen Offensiven, die Risikolatte für eine chinesische Intervention möglichst hoch zu legen. Immerhin hat China selbst ein großes Interesse daran, dass die taiwanischen Halbleiterwerke weiterarbeiten können, da es über keine vergleichbaren Qualitäten verfügt.

In Deutschland profitieren von möglichen Aktienaufhellungen zunächst die großen Unternehmen, die aufgrund ihrer internationalen Ausrichtung Lieferketten und Rohstoffeinkäufe optimieren können und im Durchschnitt etwa zwei Drittel ihrer Umsätze auf anderen Kontinenten erzielen.

Sentiment und Charttechnik DAX - Die einfachen Gewinne sind gemacht

Aus Sentimentsicht ist die Weltuntergangsstimmung zunächst überwunden. Insbesondere Hedgefonds, die an den Terminmärkten auf fallende Kurse setzten, mussten ihre Leerverkäufe zur Verlustvermeidung eindecken und fungierten damit als Katalysator für steigende Börsen. Auch laut Umfrage der Bank of America unter Fondsmanagern ist die Stimmung angesichts nachlassender Inflations- und Zinsängste nicht länger „apokalyptisch“. Zwar wird noch eine vergleichsweise hohe Kassenhaltung betrieben. Doch wartet damit auch viel Geld an der Seitenlinie, das sich bei nachhaltig verbesserten Perspektiven zurück an die Aktienmärkte traut und für Kursbefestigung sorgt.

Kurzfristig signalisiert der aus dem Angst- in den neutralen Bereich gedrehte Fear & Greed Index von CNN Money keine dramatische Panik mehr an.

Grafik 13: Fear & Greed Index

Rückschlagpotenzial entsteht, wenn sich Inflations-, Zins- und Konjunkturentwicklungen wider Erwarten verschlechtern. Je nach Nachrichtenlage ist also wieder mit erhöhten Kursschwankungen zu rechnen.

Grundsätzlich sollten Anleger ihre Aktiensparpläne unbedingt fortführen. So können sich Anleger bei schwächeren Kursen damit trösten, dass es mehr Aktienanteile für das gleiche Geld und bei wieder steigenden Kursen einen spürbaren Hebel nach oben gibt.

Charttechnisch liegen auf dem Weg nach oben die nächsten Widerstände bei 13.704 und 13.710 Punkten. Darüber befinden sich weitere Hürden bei 13.795 sowie 13.907. Kommt es zur Korrektur im DAX, liegen die nächsten Unterstützungen bei 13.610 und 13.550. Darunter folgen weitere Haltelinien bei 13.533, 13.494 und 13.455 Punkten.

Rechtliche Hinweise / Disclaimer und Grundsätze zum Umgang mit Interessenkonflikten der Baader Bank AG: https://www.roberthalver.de/Newsletter-Disclaimer-725

Rechtliche Hinweise/Disclaimer und Grundsätze zum Umgang mit Interessenkonflikten der Baader Bank AG: www.bondboard.de/Newsletter/Disclaimer