Werbung

INHALT

Haltebereich bei 12.130 Punkten im Fokus

Präferiertes Szenario: Bären nähern sich dem 38,2%-Fibonacci Retracement

Gegenszenario: Stabilisierung nach Gap Down

Widerstände und Unterstützungen

Widerstand 1: 12.439 Punkte

Widerstand 2: 12.598 Punkte

Unterstützung 1: 12.130 Punkte

Unterstützung 2: 11.986 Punkte

DZ BANK Produkte

ENDLOS TURBO SHORT 13.892,29 OPEN END: BASISWERT DAX

(WKN: DF1TTZ)

ENDLOS TURBO LONG 10.661,11 OPEN END: BASISWERT DAX

(WKN: DF1TSR)

Fertiggestellt

26.06.2019

Analyst

Marvin Herzberger

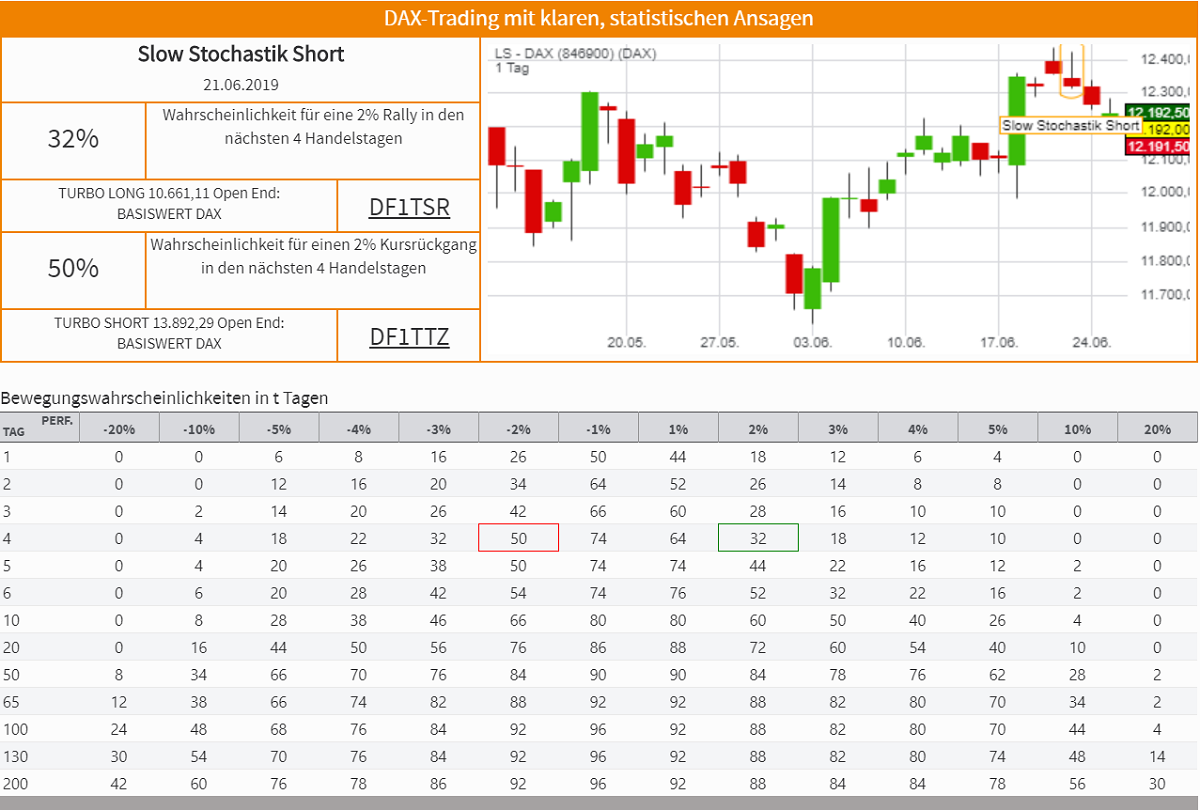

| Slow Stochastik Short | ||||

| Signaldatum: 21.06.2019 - Für dieses Signal und die entsprechende Markterwartung können folgende Produkte interessant sein*: | ||||

| 50% | Wahrscheinlichkeit für einen 2% Kursrückgang in den nächsten 4 Handelstagen | » | ENDLOS TURBO SHORT 13.892,29 OPEN END, Hebel etwa bei 7,12 | DF1TTZ |

| 32% | Wahrscheinlichkeit für eine 2% Rally in den nächsten 4 Handelstagen | » | ENDLOS TURBO LONG 10.661,11 OPEN END, Hebel etwa bei 7,94 | DF1TSR |

DAX-Analyse für Mittwoch, den 26. Juni 2019

DZ BANK – Marktteilnehmer steuern auf GD 50 zu

» Haltebereich bei 12.130 Punkten im Fokus

Negative Vorgaben aus den USA mit einem unter den Erwartungen liegenden CB Verbrauchervertrauen und weniger Verkäufen von neuen Häusern haben auch den deutschen Leitindex in den Korrekturmodus versetzt. Verstärkend kommt die Unsicherheit im Konflikt zwischen der USA und dem Iran hinzu, wo Präsident Trump jüngst mit einem Militärschlag drohte, falls Rohani nicht kompromissbereiter werde. Für den heutigen Handelstag dürften die Investoren das GfK Konsumklima in Deutschland und den Auftragseingang für langlebige Güter in den USA im Fokus behalten. Sollten die Konjunkturindikatoren ebenfalls schwach ausfallen, könnte der Verkaufsdruck zunehmen. Die Korrekturbewegung vom DAX ist intakt und wird weiterhin durch ein Verkaufssignal in der Slow Stochastik bestätigt. Der erste Zielbereich für die Bären liegt am GD 50 bei 12.130 Punkten (Unterstützung 1). Er liegt nur marginal über dem 38,2%-Fibonacci Retracement, welches sich bei 12.127 Punkten befindet. Die Kursregion sollte somit sowohl von den Tradern als auch von den Investoren unter Beobachtung stehen. Ein nachhaltiges Unterschreiten des Support-Levels könnte die Distribution bis zum 50,0%-Fibonacci Retracement bei 12.030 Punkten verstärken. Sollte die Stabilisierung an diesem Kursniveau ebenfalls misslingen, dann liegt die nächste Zielzone bei 11.986 Punkten (Unterstützung 2). Dort konnte der DAX am 18. Juni nach oben drehen, was als Reaktion auf positive Kommentare von der EZB zur Geldpolitik gewertet werden konnte. Vorbörslich wird der DAX mit einem Kursrückgang von -0,4% getaxt. Das Long-Szenario ist hinfällig, wenn der DAX nachhaltig unter die Marke von 11.986 Punkten (Unterstützung 2) fällt.

» Präferiertes Szenario: Bären nähern sich dem 38,2%-Fibonacci Retracement

Die Bären forcieren seit Donnerstag eine technische Gegenreaktion, welche täglich durch neue bearische Tendenzen bestätigt wird. Am Donnerstag bildete sich die Ausgangsbasis für die Korrekturbewegung in Form eines Shooting Stars am oberen Bollinger Band. Eine Bestätigung wurde am Folgetag durch ein Gap Down und das Auslösen eines Verkaufssignals in der Slow Stochastik gegeben. Die Signallinien befanden sich zu diesem Zeitpunkt außerdem im überkauften Bereich mit Werten von über 80, wodurch das Verkaufssignal noch eine verstärkende Tendenz erhielt. Nach drei Gap Downs in Folge konnten die Bullen den Index am Dienstag temporär stabilisieren und die überkaufte Situation in der Slow Stochastik abbauen. Das Verkaufssignal des Oszillators ist dennoch weiterhin intakt, sodass die Bären ihre Abwärtsbewegung heute fortführen sollten.

Statistisch ist in den nächsten 4 Handelstagen nach der Ausbildung einer „Slow Stochastik Short“ mit einer Wahrscheinlichkeit von 50%, seit dem 02.01.2000, mit einem Kursrückgang von 2% zu rechnen.

Die Abwärtsbewegung führt die Kursentwicklung stetig näher an das 38,2%-Fibonacci Retracement bei 12.127 Punkte heran. In unmittelbarer Nähe zu diesem wichtigen Anlaufbereich notiert der GD 50. Er befindet sich momentan bei 12.130 Punkten (Unterstützung 1). Er konnte den DAX in den letzten zwei Wochen über mehrere Tage in seiner Umgebung halten, bevor sich der Index am 18. Juni dynamisch nach oben lösen konnte. Sollte diese Support-Zone auf Tagesschlusskursbasis unterschritten werden, könnten die Bären den Verkaufsdruck in den kommenden Handelstagen bis zum 50%-Fibonacci Retracement bei 12.030 Punkte ausweiten. Sollte auch dieses Kursniveau zu keiner Erholungsbewegung führen, liegt der nächste markante Haltebereich im Verlaufstief vom 18. Juni bei 11.986 Punkten (Unterstützung 2). Als eine Anlagemöglichkeit in den DAX stehen verschiedene derivative Produkte zur Verfügung. Ein Beispiel ist der ENDLOS TURBO SHORT 13.892,29 OPEN END: BASISWERT DAX der DZ BANK (WKN: DF1TTZ)* mit einem Basispreis von 13.892,29 Punkten. Der Hebel liegt am 26.06.2019 um 07:15 Uhr bei 7,12. Das Short-Szenario ist hinfällig, wenn der DAX nachhaltig über 12.439 Punkte steigt. Bitte beachten Sie die Produktrisiken, welche unten im Dokument beschrieben.

» Gegenszenario: Stabilisierung nach Gap Down

Am Dienstag konnte der DAX sich nach einem Gap Down von rund -0,4% im Tagesverlauf stabilisieren und die Kurslücke schließen. Bis zum Börsenschluss konnten die Bullen die Kursentwicklung auf rund -0,2% nach oben führen. Sollte sich die Stärke der Bullen im heutigen Tagesverlauf fortsetzen, könnte die technische Gegenreaktion nach drei Korrekturtagen mit niedrigeren Tagestiefs wieder beendet sein. Als Divergenz zu diesem Szenario muss allerdings weiterhin das Verkaufssignal in der Slow Stochastik angesehen werden. Außerdem notiert noch eine der beiden Signallinien des Oszillators im überkauften Bereich mit einem Wert zwischen 70 bis 80.

Statistisch ist in den nächsten 4 Handelstagen nach der Ausbildung einer „Slow Stochastik Short“ mit einer Wahrscheinlichkeit von 32%, seit dem 02.01.2000, mit einem Kursanstieg von 2% zu rechnen.

Der Aufbau von nachhaltigem Kaufinteresse könnte den DAX nach der untergeordneten Korrekturbewegung heute wieder in die mittelfristige Aufwärtsbewegung übergehen lassen. In diesem Szenario befindet sich der erste Zielbereich für die steigenden Kursnotierungen am Jahreshoch bei 12.439 Punkten (Widerstand 1). Zuletzt wurde diese Kursmarke in der vergangenen Woche getriggert, als sich der Index nachhaltig vom GD 50 löste. Zu jener Zeit lag der gleitende Durchschnitt bei 12.094 Punkten. Wenn den Bullen der dauerhafte Ausbruch auf ein neues Jahreshoch gelingt, dürften Anschlusskäufe bis zur Kursmarke von 12.598 Punkten (Widerstand 2) eingeleitet werden. An diesem Kursniveau bildete sich am 28. August 2018 ein Verlaufshoch im damaligen Abwärtstrend. Die Trendwende konnte erst im Januar 2019 eingeleitet werden und hat seit dieser Zeit Bestand. Als eine Anlagemöglichkeit in den DAX stehen verschiedene derivative Produkte zur Verfügung. Ein Beispiel ist der ENDLOS TURBO LONG 10.661,11 OPEN END: BASISWERT DAX der DZ BANK (WKN: DF1TSR)* mit einem Basispreis von 10.661,11 Punkten. Der Hebel liegt am 26.06.2019 um 07:15 Uhr bei 7,94. Das Long-Szenario ist hinfällig, wenn der DAX die Unterstützung bei 11.986 Punkten nachhaltig unterschreitet. Bitte beachten Sie die Produktrisiken, welche unten im Dokument beschrieben sind.

*Produktauswahl nach Vorgabe der DZ BANK: Die Turbos sind beide Open End Produkte und der Hebel beträgt jeweils rund 8.

Risikohinweise

Wenn der Rückzahlungsbetrag der zuvor genannten Produkte niedriger ist als der gezahlte Kaufpreis, erleidet ein Anleger einen Verlust. Ein gänzlicher Verlust des eingesetzten Kapitals ist möglich (Totalverlustrisiko). Ein Totalverlust des eingesetzten Kapitals ist auch möglich, wenn die DZ BANK (Emittent) ihre Verpflichtungen aus dem jeweiligen Produkt aufgrund behördlicher Anordnungen oder einer Insolvenz (Zahlungsunfähigkeit / Überschuldung) nicht mehr erfüllen kann.

Keine Trading-Chance mehr verpassen –

mit unserem WhatsApp-Service direkt auf Ihr Smartphone

Auf der Internetseite der DZ BANK www.dzbank-derivate.de werden aufgrund gesetzlicher Bestimmungen der von der DZ BANK bezüglich des öffentlichen Angebots erstellte Basisprospekt sowie etwaige Nachträge (www.dzbank-derivate.de/

Das von der DZ BANK erstellte Basisinformationsblatt ist in der jeweils aktuellen Fassung auf der Internetseite der DZ BANK (www.dzbank-derivate.de; Eingabe der entsprechenden ISIN oder WKN und dann unter "Dokumente") abrufbar. Dies gilt, solange das Produkt für Privatanleger verfügbar ist.

Die vollständigen Angaben zu dem DZ BANK Produkt, insbesondere zu den verbindlichen Bedingungen, Risiken sowie Angaben zur DZ BANK können dem maßgeblichen Prospekt entnommen werden.

Bitte beachten Sie, dass die Wertentwicklung hier nur beispielhaft und verkürzt dargestellt ist. Der Chart zeigt die Wertentwicklung der Vergangenheit. Zukünftige Ergebnisse können sowohl niedriger als auch höher ausfallen. Quelle: www.dzbank-derivate.de

Täglich vor Börsenöffnung geben die technischen Analysten von TraderFox eine Einschätzung zum DAX – sowohl als PDF als auch als Video: dzbank-derivate.de/daxanalyse

Hinweis:

Aussagen zu früheren Wertentwicklungen, Simulationen oder Prognosen von Finanzinstrumenten oder Finanzindizes stellen keinen verlässlichen Indikator für künftige Wertentwicklungen dar. Eine Gewähr für den zukünftigen Kurs, Wert oder Ertrag eines in diesem Dokument genannten Finanzinstrumentes oder Finanzindex kann daher nicht übernommen werden.

Die Erfolgswahrscheinlichkeiten für das Signal „Slow Stochastik Short“ beruhen auf einer historischen Auswertung des Signals auf den LS-DAX im Zeitraum vom 02.01.2000 bis zum 25.06.2019. Dabei wurden die folgenden Voreinstellungen und Filter vorgenommen:

-Slow Stochasik Perioden: 3, Perioden:14

-Performance <5,10% Perioden: 15

-Abstand vom unteren Bollinger Band >5,10%

-Abstand vom Tief >6,00% Perioden: 20

-Abstand vom gleitenden Durchschnitt <2,20% Perioden: 20

» Glossar

Abwärtstrend

Ein Abwärtstrend ist eine Situation, bei der der Tiefpunkt jeder aufeinanderfolgenden Kursrallye tiefer liegt, als derjenige der vorangegangenen Rallye und jeder Hochpunkt ebenfalls tiefer als der vorangegangene Hochpunkt liegt. Anders formuliert: Ein Abwärtstrend ist ein Muster mit fallenden Gipfeln und Tälern.

Bollinger Bänder

Die Bollinger Bänder sind ein relatives Bezugssystem, das Aufschluss darüber geben soll, ob ein Markt stark überkauft oder überverkauft ist. Das System wurde von John Bollinger in den 1970er Jahren entwickelt. Die Bollinger Bänder werden mit Hilfe eines 20-Tage Gleitenden Durchschnitts (GD) in das Chartbild eines Marktes eingezeichnet. Das untere Bollinger Band wird 2 Standardabweichungen unter dem 20er GD aufgetragen. Das obere Bollinger Band wird entsprechend 2 Standardabweichungen über dem 20er GD eingezeichnet. Wenn man eine Normalverteilung der Preisentwicklung unterstellt, befinden sich etwa 95% aller Marktpreise innerhalb der Bollinger Bänder. Wenn ein Markt stark fällt und sich deutlich unterhalb der Bollinger Bänder befindet, kann man von einer überverkauften Situation sprechen. Wenn ein Markt stark steigt und deutlich oberhalb des oberen Bollinger Bandes notiert, kann man von einer überkauften Situation sprechen.

Divergenz

Eine Situation, in der sich zwei Indikatoren nicht gegenseitig bestätigen. Bei der Oszillator-Analyse ist dies zum Beispiel der Fall, wenn die Kurse steigen, während ein Oszillator bereits anfängt zu fallen. Divergenzen warnen üblicherweise vor einem Trendwechsel. Das Gegenteil von Abweichung ist Bestätigung.

Doji

Ein Doji ist eine Kerze oder ein Kursstab (Bar), bei dem Eröffnung- und Schlusskurs auf dem gleichen Kursniveau liegen. Der Doji signalisiert in erster Linie Unentschlossenheit oder eine Pause in der Kursbewegung. Der Doji entsteht in der Regel in Konsolidierungen oder Seitwärtsbewegungen, aber auch am Ende von Kursbewegungen

Doppeltop

Diese Kursformation weist zwei ausgeprägte Gipfel auf. Die Trendumkehr ist abgeschlossen, wenn das mittlere Tal nach unten durchbrochen wird. Der doppelte Boden ist ein Spiegelbild des Doppeltops.

Fibonacci-Retracement

Leonardo Fibonacci war ein italienischer Mathematiker, der Zusammenhänge zwischen Zahlen festgestellt hat. Jede Fibonacci-Zahl ermittelt sich aus der Summe der beiden vorangegangenen Fibonacci-Zahlen. Den Beginn bildet die 0, womit sich folgende Zahlenreihe ergibt: 0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144… Wird nun das Verhältnis sämtlicher Fibonacci-Zahlen zueinander betrachtet, dann ergibt sich ein wiederholendes Muster.

Die Division einer Zahl durch die nachfolgende Zahl ergibt mit steigenden Werten ein Ergebnis nahe 0,618.

Die Division einer Zahl dieser Reihe durch die ihr vorangehende Zahl ergibt einen Wert nahe 1,618.

Die Division einer Zahl der Reihe durch die um zwei Stellen nachfolgende Zahl ergibt einen Wert nahe 0,382.

Die beiden Verhältniszahlen von einer Zahl zur nächst höheren (0,618) und der Zahl zur jeweils niedrigeren (1,618) sind auch als „Goldenes Verhältnis“ oder „Goldene Mitte“ bekannt und finden sich nicht nur in der Mathematik, sondern auch in der Musik, in der Kunst, der Architektur und der Biologie wieder.

Je höher die Zahlen, desto näher liegt das Ergebnis an diesem Verhältnis. Aus den Verhältnissen dieser Zahlen zueinander ergeben sich die Prozentwerte 38%, 50% und 62%. Trader nutzen diese Werte, um Zielmarken einer Kurskorrektur zu bestimmen. Es gibt statistisch keinen Nachweis für den Erfolg dieser Retracements.

Gap

Kurslücken sind Leerräume, die auf einem Balkenchart auf Kursniveaus auftreten, an denen kein Handel stattgefunden hat. Zu einer Aufwärtslücke kommt es, wenn der tiefste Kurs eines Handelstages höher ist, als der höchste Kurs des vorangegangenen Tages. Eine Aufwärtslücke (Gap Up) ist üblicherweise ein Zeichen von Marktstärke, während eine Abwärtslücke (Gap Down) ein Zeichen von Marktschwäche darstellt. Die drei wichtigsten Arten von Kurslücken sind Ausbruchslücke, Fortsetzungslücke und Erschöpfungslücke.

Gap Down

Ein Gap Down ist eine Kurslücke, welche zwischen den Preisen auf einem Chart entsteht. Dabei ist die abwärts gerichtete Bewegung so stark, dass dazwischen kein Handel stattfindet. Der erste Handel findet dann zu einem Kurs statt, welcher eine Lücke zum vorherigen Kurs darstellt.

Die sich öffnenden Lücken sind Ausdruck eines Ungleichgewichts zwischen Angebot und Nachfrage. Es herrscht ein Angebotsüberhang.

Gap Up

Ein Gap Up ist eine Kurslücke, welche zwischen den Preisen auf einem Chart entsteht. Dabei ist die aufwärts gerichtete Bewegung so stark, dass dazwischen kein Handel stattfindet. Der erste Handel findet dann zu einem Kurs statt, welcher eine Lücke zum vorherigen Kurs darstellt.

Die sich öffnenden Lücken sind Ausdruck eines Ungleichgewichts zwischen Angebot und Nachfrage. Es herrscht ein Nachfrageüberhang.

GD 200

GD 200 steht für Gleitender Durchschnitt über die vergangenen 200 Börsentage. Die 200-Tage-Linie gehört zu den einfachsten und bekanntesten Hilfsmitteln der Chartanalyse. Sie wird ermittelt, indem für jeden Tag das arithmetische Mittel der Schlusskurse der vergangenen 200 Handelstage berechnet wird und anschließend die einzelnen Durchschnittskurse miteinander verbunden werden.

Der GD 200 wird als trendfolgender Indikator genutzt. Wird die 200-Tage-Linie eines Titels von oben nach unten gerissen, so sprechen Charttechniker von einem Verkaufssignal. Im umgekehrten Fall fungiert er als Kaufsignal.

Long-Szenario

Der Marktteilnehmer setzt auf einen Kursanstieg.

Oszillator

Indikator, der bestimmt, ob sich ein Markt in einer überkauften oder überverkauften Situation befindet. Der Markt ist überkauft, wenn der Oszillator einen oberen Extremwert erreicht. Der Markt ist überverkauft, wenn der Oszillator einen unteren Extremwert erreicht.

Schulter-Kopf-Schulter-Formation

Die bekannteste der Umkehrformationen. An einem Markthöhepunkt werden drei ausgeprägte Gipfel gebildet, wobei der mittlere Gipfel (oder Kopf) etwas höher ist, als die beiden anderen Gipfel (Schultern). Wenn die Trendlinie (Nackenlinie), die die beiden dazwischen liegenden Täler verbindet, gebrochen wird, ist die Formation komplett. Eine Bodenformation ist das Spiegelbild der Topformation, sie wird umgekehrte oder inverse Schulter-Kopf-Schulter-Formation genannt.

Shooting Star

Der Shooting Star ist durch einen kleinen Körper am unteren Ende der Kursspanne gekennzeichnet und weist einen langen oberen Schatten auf. Die Einfärbung des Körpers ist nebensächlich. Das Kursmuster gibt einen ersten Warnhinweis, dass die Aufwärtsdynamik an Kraft verliert und dass eine Rallye während des Handels abverkauft wurde. Der Kerzenkörper des idealen Shooting Star befindet sich oberhalb des vorhergehenden Handelstages und hat mit einer Kurslücke eröffnet.

Short-Szenario

Der Marktteilnehmer setzt auf einen Kursrückgang.

Slow Stochastic

Die Stochastik ist ein mathematisches Verfahren zur Berechnung von Wahrscheinlichkeiten bei Zufallsverfahren. Mit dem Indikator der Slow Stochastic wird nach Umkehrpunkten im Markt gesucht. Charttechnische Relevanz erlangt der Indikator bei der Feststellung von Umkehrpunkten in Zeiten von Seitwärtsbewegungen und sich entwickelnden leichten Trends. Der Indikator sollte in Verbindung mit weiteren Indikatoren oder charttechnischen Mustern verwendet werden.

Der Indikator besteht aus zwei Linien, einer schnelleren grünen Linie, genannt (%K) und einer langsameren roten Linie (%D). Signale entstehen, wenn die beiden Linien einen Schnittpunkt aufweisen und/oder durch das Niveau auf der Skala. Die beiden Linien können Werte zwischen 0-100 annehmen. Theoriegemäß weisen Werte über 70-80 darauf hin, dass sich der Markt derzeit in einem überkauften Zustand befindet. Werte unterhalb von 20-30 weisen hingegen auf einen überverkauften Zustand hin.

Ein Kaufsignal entsteht, wenn die Linie %K die Linie %D von unten nach oben schneidet. Ein Verkaufssignal wird generiert, wenn die Linie %K die Linie %D von oben nach unten schneidet.

Wenn die %K-Linie die %D-Linie im Bereich von 20-30 oder niedriger von unten nach oben durchbricht, dann kommt es zum Kaufsignal. Analog dazu das Verkaufssignal. Wenn die %K-Linie im Bereich von 70-80 oder höher notiert und die %D Linie nach unten durchbricht, wird ein Verkaufssignal generiert.

Überkauft

Ein Begriff, der im Zusammenhang mit einem Oszillator verwendet wird. Erreicht ein Oszillator einen oberen Extremwert, so geht man davon aus, dass der Markt zu stark gestiegen und anfällig für einen Kurseinbruch ist.

Überverkauft

Ein Begriff, der im Zusammenhang mit einem Oszillator verwendet wird. Erreicht ein Oszillator einen unteren Extremwert, so geht man davon aus, dass der Markt zu stark gefallen und reif für eine Erholung ist.

Unterstützung

Ein Kurs oder Kursbereich unterhalb des aktuellen Kurses, wo die Kaufkraft groß genug ist, um einen Kursrückgang aufzuhalten. Ein früheres Reaktionstief bildet üblicherweise eine Unterstützungslinie

Widerstand

Das Gegenteil von Unterstützung. Widerstand entsteht auf dem Niveau eines früheren Kurshochs, wirkt als Barriere oberhalb des Marktkurses und kann einen Kursanstieg stoppen. (Siehe Unterstützung.)

Ein gänzlicher Verlust des eingesetzten Kapitals (Totalverlust) ist möglich. Sie sind dem Risiko der Insolvenz, das heißt einer Überschuldung oder Zahlungsunfähigkeit der DZ BANK ausgesetzt (Emittentenrisiko).

Die Informationen richten sich ausschließlich an Personen, die ihren Wohn-/Geschäftssitz in Deutschland haben.

Mit freundlichen Grüßen

Ihr DZ BANK Sales Team

Kontakt

DZ BANK AG

+49(0)69-7447-7035

wertpapiere@dzbank.de

www.dzbank-derivate.de

Rechtliche Hinweise:

Dieses Dokument ist eine Werbemitteilung und dient ausschließlich Informationszwecken. Dieses Dokument ist durch die DZ BANK AG Deutsche Zentral-Genossenschaftsbank („DZ BANK“) erstellt und zur Verteilung in der Bundesrepublik Deutschland bestimmt. Dieses Dokument richtet sich nicht an Personen mit Wohn- und/oder Gesellschaftssitz und/oder Niederlassungen im Ausland, vor allem in den Vereinigten Staaten von Amerika, Kanada, Großbritannien oder Japan. Dieses Dokument darf im Ausland nur in Einklang mit den dort geltenden Rechtsvorschriften verteilt werden und Personen, die in den Besitz dieser Informationen und Materialien gelangen, haben sich über die dort geltenden Rechtsvorschriften zu informieren und diese zu befolgen. Dieses Dokument stellt weder ein öffentliches Angebot noch eine Aufforderung zur Abgabe eines Angebotes zum Erwerb von Wertpapieren oder Finanzinstrumenten dar. Die DZ BANK ist insbesondere nicht als Anlageberater oder aufgrund einer Vermögensbetreuungspflicht tätig. Dieses Dokument ist keine Finanzanalyse. Dieses Dokument stellt eine unabhängige Bewertung der entsprechenden Emittentin bzw. Wertpapiere durch TraderFox im Auftrag der DZ BANK dar. Alle hierin enthaltenen Bewertungen, Stellungnahmen oder Erklärungen sind diejenigen des Verfassers und stimmen nicht notwendigerweise mit denen der Emittentin oder dritter Parteien überein. Die DZ BANK hat die Informationen, auf die sich das Dokument stützt, aus als zuverlässig erachteten Quellen übernommen, ohne jedoch alle diese Informationen selbst zu verifizieren. Dementsprechend gibt die DZ BANK keine Gewährleistungen oder Zusicherungen hinsichtlich der Genauigkeit, Vollständigkeit oder Richtigkeit der hierin enthaltenen Informationen oder Meinungen ab. Die DZ BANK übernimmt keine Haftung für unmittelbare oder mittelbare Schäden, die durch die Verteilung und/oder Verwendung dieses Dokuments verursacht und/oder mit der Verteilung und/oder Verwendung dieses Dokuments im Zusammenhang stehen. Eine Investitionsentscheidung bezüglich irgendwelcher Wertpapiere oder sonstiger Finanzinstrumente sollte auf der Grundlage eines Beratungsgesprächs sowie Prospekts oder Informationsmemorandums erfolgen und auf keinen Fall auf der Grundlage dieses Dokuments. Die Bewertungen können je nach den speziellen Anlagezielen, dem Anlagehorizont oder der individuellen Vermögenslage für einzelne Anleger nicht oder nur bedingt geeignet sein. Die Informationen und Meinungen entsprechen dem Stand zum Zeitpunkt der Erstellung des Dokuments. Sie können aufgrund künftiger Entwicklungen überholt sein, ohne dass das Dokument geändert wurde.

Impressum

Herausgeber:

DZ BANK AG Deutsche Zentral-Genossenschaftsbank, Frankfurt am Main,

Platz der Republik, 60265 Frankfurt am Main

Telefon: +49 69 7447 - 01

Telefax: + 49 69 7447 - 1685

Homepage: www.dzbank.de

E-Mail: mail@dzbank.de

Vertreten durch den Vorstand: Uwe Fröhlich (Co-Vorstandsvorsitzender), Dr. Cornelius Riese (Co-Vorstandsvorsitzender), Uwe Berghaus, Dr. Christian Brauckmann, Ulrike Brouzi, Wolfgang Köhler, Michael Speth, Thomas Ullrich

Aufsichtsratsvorsitzender: Henning Deneke-Jöhrens

Sitz der Gesellschaft: Eingetragen als Aktiengesellschaft in Frankfurt am Main,

Amtsgericht Frankfurt am Main, Handelsregister HRB 45651

Aufsicht: Die DZ BANK AG Deutsche Zentral-Genossenschaftsbank, Frankfurt

am Main wird durch die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin)

und die Europäische Zentralbank (EZB) beaufsichtigt.

Umsatzsteuer Ident. Nr.: DE114103491

Sicherungseinrichtungen: Die DZ BANK AG Deutsche Zentral-

Genossenschaftsbank, Frankfurt am Main ist der amtlich anerkannten BVR Institutssicherung

GmbH und der zusätzlich freiwilligen Sicherungseinrichtung des Bundesverband

der Deutschen Volksbanken und Raiffeisenbanken e.V. angeschlossen:

www.bvr-institutssicherung.de

www.bvr.de/SE

Verantwortlich für den Inhalt: Maximilian Wirsching, DZ BANK AG, Frankfurt

© DZ BANK AG Deutsche Zentral-Genossenschaftsbank, Frankfurt am Main, 2019

Nachdruck, Vervielfältigung und sonstige Nutzung nur mit vorheriger Genehmigung

der DZ BANK AG Deutsche Zentral-Genossenschaftsbank, Frankfurt am Main