Die aktuelle Aufwärtsbewegung an den Aktienmärkten wurde durch die jüngsten Notenbanksitzungen der Bank of Japan (BoJ), vor allem aber der Federal Reserve (Fed) befeuert. Doch nun muss sich zeigen, wie die Märkte in den kommenden Wochen ohne die Zentralbanken auskommen. Denn die Ankündigung der BoJ, zukünftig die Zinsstruktur stärker kontrollieren zu wollen, und die neuen Fed-Projektionen der US-Notenbank Fed, die auf einen flacheren Zinspfad hindeuten, dürften schon sehr bald vollständig an den Märkten eingepreist sein. Daher stellt sich die Frage, was die Aktienmärkte noch antreiben könnte.

Märkte können von der Geldpolitik keine Hilfe mehr erwarten

Die expansive Geldpolitik war seit der Finanzkrise ein entscheidender Treiber für die Aktienmärkte. Doch sie scheint inzwischen an ihre Grenzen angelangt zu sein. Nicht ohne Grund haben weder die EZB noch die BoJ ihre jeweiligen Zinsen gesenkt oder Programme ausgeweitet. Dass die Maßnahmen der EZB ins Leere laufen, haben Sie bereits in der "Börse-Intern" vom 8. September erfahren. Darin war zu lesen, dass die Milliarden aus den Anleihenkäufen zwar eigentlich in Form von Krediten in der Wirtschaft ankommen sollen, das Geld tatsächlich aber auf den Einlagekonten der Banken bei der EZB landet. Und weitere Zinssenkungen sind vom Tisch, weil diese die Banken in noch größere Gefahr bringen würden, als sie es eh schon sind. Ähnlich ist die Problematik bei der BoJ. In diesem Zusammenhang erinnere ich auch noch einmal an die Warnung der Bank für Internationalen Zahlungsausglich (BIZ), über die am Dienstag in der berichtet wurde. Laut der BIZ bedrohen die Negativ-Zinsen die Banken insbesondere in Japan und in der Euro-Zone.

Expansivere Maßnahmen sind also kaum noch eine Option. Es bleibt lediglich die Feinjustierung der bereits beschlossenen Maßnahmen. Hinzu kommt, dass auf der anderen Seite des Atlantiks eine Zinsanhebung immer wahrscheinlicher wird. Von der Geldpolitik können die Märkte also kaum mehr Hilfe erwarten. Daher braucht es neue Kurstreiber.

Wirtschaft kommt nur schleppend in Gang

Die nötigen Kursimpulse müssen also entweder aus der Politik oder der Wirtschaft kommen. Doch die Wirtschaft kommt in fast allen (wichtigen) Regionen dieser Erde derzeit nur schleppend in Gang. Die Notenbanken können jedoch – wie gesehen – die Konjunktur nicht mehr unterstützen.

Dieses Dilemma zeigt sich vor allem in Japan: Hier hat die Zentralbank keine Zinssenkung beschlossen und auch keine Ausweitung der Anleihenkäufe vorgenommen, obwohl die jüngsten Konjunkturdaten verheerend ausgefallen sind.

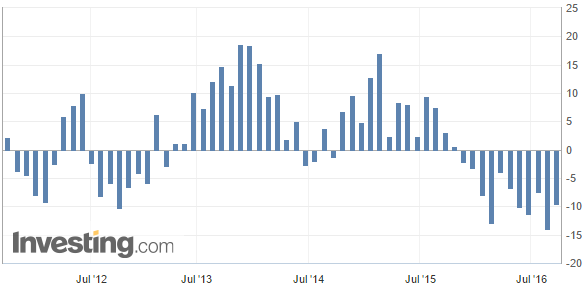

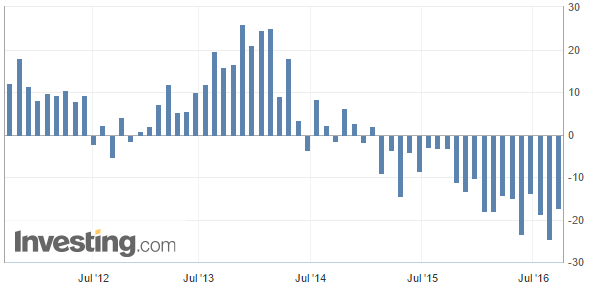

Wie noch während der Zinssitzung der BoJ am Mittwoch bekannt wurde, sind die Exporte Japans (obere Grafik) im August um 9,6 Prozent und die Importe (untere Grafik) sogar um 17,3 Prozent im Vergleich zum Vorjahresmonat zurückgegangen. Bei den Exporten war es der 11. und bei den Importen der 20. Rückgang in Folge (!).

Vor allem die erstarkte Landeswährung Yen und die schwache Nachfrage aus Übersee belasten den Außenhandel. Doch der japanischen Notenbank sind offenbar die Mittel ausgegangen, um die heimische Währung zu schwächen und der Wirtschaft damit auf die Beine zu helfen.

US-Wirtschaft wächst nur im Kontext niedriger Zinsen

Die Problematik ist in anderen Regionen die gleiche. So sagte Fed-Chefin Yellen zum jüngsten Zinsentscheid, dass die US-Wirtschaft zwar Fortschritte gemacht hat, „aber nur im Kontext von niedrigen Zinsen“. Die Wirtschaft habe zwar noch etwas mehr Platz zu wachsen, das langsame Produktivitätswachstum sei aber besorgniserregend, so Yellen. Und es werde wohl noch länger niedrig bleiben.

Vor diesem Hintergrund verwundert es auch nicht, dass die US-Notenbank nun einen flacheren Zinspfad eingeschlagen hat. Und passend dazu erinnere ich gerne an die Börse-Intern vom 10. Juni 2016 mit der Überschrift "Wir müssen uns an geringere Wachstumsraten gewöhnen". Schon damals war zu lesen, dass „die Arbeitsproduktivität der USA in den letzten fünf Jahren im Durchschnitt nur um 0,5 Prozent gewachsen ist“. Zudem wurde der Mangel an wachstumsfördernden Innovationen beschrieben und auf die Problematik eingegangen, dass „höheres Wachstum nur über noch höhere Schulden“ generiert wird.

Märkte kommen kaum vom Fleck

Ein Vierteljahr später, in dem die Märkte sogar noch stärker mit Liquidität überflutet wurden, hat sich daran nichts verändert. Vielmehr hat sich das Problem sogar noch verschärft. Denn die Schulden in der Welt sind weiter gewachsen, ohne dass es zu einer nennenswerten Beschleunigung des Wirtschaftswachstums gekommen ist. Dementsprechend haben sich auch die Aktienmärkte kaum vom Fleck bewegt. Und dabei dürfte es auf absehbare Zeit bleiben.

Die „Japanisierung der Weltwirtschaft“

Denn die Alterung der Gesellschaft in den Industrieländern spricht dafür, dass die Weltwirtschaft von derselben Krankheit heimgesucht wird, unter der Japan schon seit Jahrzehnten leidet. Nicht ohne Grund wird sich die Inflation erst in den kommenden Jahren den Zielmarken der Notenbanken nähern. Denn ältere Menschen konsumieren weniger. Der immer größer werdende Anteil älterer Menschen sorgt also tendenziell für geringere Wachstumsraten beim Konsum als in den vergangenen Jahrzehnten. Das kann vom steigenden Konsumhunger der jüngeren Generation nicht aufgefangen werden, weil deren Anteil an der Gesamtbevölkerung und damit am gesamten Konsum rückläufig ist. Experten sprechen daher schon von einer „Japanisierung der Weltwirtschaft“.

Hinzu kommen die fehlende Innovationskraft und damit die Sättigung der Märkte. Diese äußert sich z.B. in der Frage, was ein iPhone 7 kann, das man nicht auch schon mit einem iPhone 6 erledigen konnte.

Mit der richtigen Wirtschaftspolitik ist hohes Wachstum möglich

Wie von der Geldpolitik sind also auch von der Wirtschaft die nötigen Kursimpulse für die Aktienmärkte nicht zu erwarten. Bleibt die Politik. Und hier gibt es Beispiele, dass mit der richtigen Wirtschaftspolitik selbst in Zeiten alternder oder gar schrumpfender Bevölkerung Wachstum entstehen kann. Ländern wie Deutschland ist dies gelungen, indem sie die Exporte angekurbelt und den Arbeitsmarkt reformiert haben. Der demografische Gegenwind muss also nicht zwingend zu einem längeren unterdurchschnittlichen Wachstum führen muss. Durch eine Steigerung der Erwerbsbeteiligung und durch Verbesserungen der Produktivität könnte man das potenzielle Wachstum zumindest von der Angebotsseite her erhalten.

Darum werden Trading und Stockpicking in Zukunft immer wichtiger

Es gibt also noch Hoffnung. Doch dabei ist Geduld gefragt. Denn eine gigantische Kursrallye erwarte ich für die Aktienmärkte auf absehbare Zeit nicht. Vielmehr dürften die Märkte in einem ähnlich moderaten Tempo zulegen, wie es die Wirtschaft tut. Zwar wird der Hund (die Börse) mal vorneweg laufen, dann aber auch wieder deutlich hinter dem Herrchen (der Wirtschaft) zurückfallen (siehe dazu "Börse-Intern" vom 1. September). Daher werden ein breites Streuen auf die Märkte oder gar eine Buy-and-Hold-Strategie keine hohen Renditen mehr erwirtschaften. Nur mit aktivem Trading und Stockpicking wird man noch an die Renditen der Vergangenheit anknüpfen können.

Genau diese Strategien werden in den diversen Stockstreet-Börsenbriefen gefahren. Und damit konnten auch in der aktuellen Marktphase hervorragende Ergebnisse erzielt werden.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus(Quelle: www.stockstreet.de)